募資近半為補流,對賭進入倒計時——江河紙業IPO“錢景”堪憂

擬深市主板上市的河南江河紙業股份有限公司(以下簡稱“江河紙業”),計劃募資19.75億元,其中9億元用于補流。根據對賭協議,如江河紙業上市申請在2022年12月31日前未獲證監會批準或注冊,江河紙業實際控制人姜博恩、曾云有權以年化8%的利率回購廣州豫博所持江河紙業全部股份。

《大眾證券報》明鏡財經工作室通過查閱招股書發現,無論是募資近半數用于補流,還是IPO前密集增資并背負對賭協議,報告期內存在無真實交易背景的票據融資等不規范操作,均透露出江河紙業對資金的“渴求”。此外,記者還發現,江河紙業IPO前引入的一私募基金尚未成立就已與公司簽定增資協議。

如今留給江河紙業的時間可能不多了,距離對賭協議約定的日期僅剩兩個月,而自今年3月7日披露招股書后,江河紙業尚未更新招股書,急需通過IPO解決對賭及償還債務的江河紙業“錢景”不容樂觀。

短期償債壓力大

凈資產只有約13億元的江河紙業IPO擬募資19.75億元,其中近半募資用于補流,引人關注。

江河紙業是一家集特種紙及造紙裝備研發、生產和銷售于一體的大型現代化制造企業,主要產品包括信息及商務交流用紙、特種印刷專用紙、食品包裝及離型紙、造紙裝備及技術服務四大類。2021年9月,江河紙業提交首份IPO招股書,截至2021年3月末,江河紙業總資產39.88億元,負債26.85億元,凈資產為13.03億元。

此次IPO,江河紙業擬募資19.75億元用于年產20萬噸特種紙深加工項目、年產12萬噸特種紙深加工項目、年產3套智能造紙成套設備及37套關鍵零部件項目、特種紙及造紙裝備研發中心建設項目及補充流動資金。其中,9億元用于補充流動資金。

近半募資用于補流的背后是較大的償債壓力。公司今年3月披露的招股書數據顯示,截至2021年9月末,公司總資產為39.14億元,流動資產為19.28億元,負債達25.27億元,其中流動負債高達23.45億元。

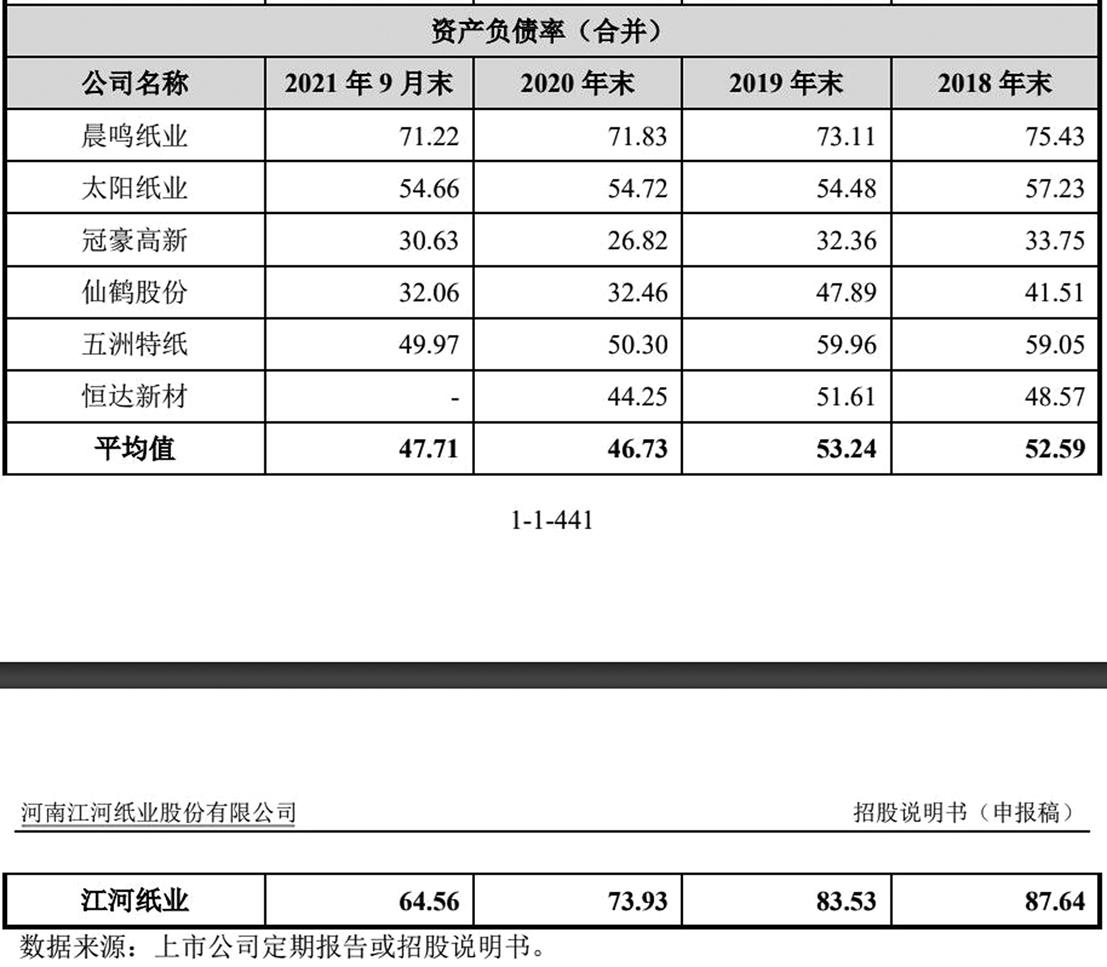

江河紙業資產負債率也遠高于同行業可比公司,2018年末、2019年末、2020年末和2021年9月末,公司合并資產負債率分別為87.64%、83.53%、73.93%、64.56%(見圖一)。盡管資產負債率逐年遞減,但相較同業可比公司仍然較高,存在因資產負債率較高導致償債風險。對于公司資產負債率高于同行業可比公司原因,江河紙業解釋為:“主要原因為公司目前尚未上市,融資手段相較于上市公司較為單一,主要為債務融資,所以公司資產負債率偏高。”

圖一:江河紙業與同行業上市公司償債能力指標的比較

短期債務償還風險也引人關注。2018年末、2019年末、2020年末和2021年9月末,江河紙業流動比率分別為0.75、0.72、0.81和0.82,速動比率分別為0.52、0.49、0.47和0.37,流動比率和速動比率較低。江河紙業的銀行借款主要以短期借款為主,截至2021年9月末,江河紙業短期借款余額超過10億元,一年內到期的非流動負債余額逾9000萬元,對于貨幣資金只有4.06億元的江河紙業來說,償債壓力巨大,如果江河紙業后續經營情況發生不利變化,特別是資金回籠出現短期困難時,可能讓江河紙業面臨較大的短期償債風險。

不規范財務行為頻繁

負債率高企的江河紙業,在報告期內存在轉貸、無真實交易背景的票據融資、資金拆借、員工代收款、使用個人卡、現金交易等情形。

轉貸融資方面。報告期內,江河紙業及其子公司存在為滿足貸款銀行受托支付要求,超過采購金額或者在無真實業務支持情況下,通過轉貸方式融資的情形。2018年度、2019年度、2020年度,發行人通過轉貸方式獲得的流動資金貸款額分別為80387.00萬元、84851.00萬元、15845.00萬元,扣除當年度向受托支付對象的采購額后,沒有真實業務支持的流動資金貸款金額分別為35647.50萬元、47705.96萬元、5752.88萬元。

2018年、2019年和2020年,江河紙業及其子公司存在為他人提供銀行貸款資金走賬通道的情形,金額分別為8590.80萬元、19735.00萬元、1340.00萬元。公司收到銀行支付款項后,均已在收到款項后當日或次日將資金轉回給客戶。

票據融資方面。2018年度、2019年度及2020年度,江河紙業申請開具無真實交易背景的票據貼現融資金額為113475.73萬元、106352.17萬元和73225.00萬元,扣除公司繳納保證金后實際融資金額分別為36752.37萬元、34928.00萬元和20527.00萬元。

另外,江河紙業存在將向客戶收取的銀行承兌匯票向非銀行機構或個人貼現并取得資金的情形,2018年度、2019年度和2020年度發生額分別為77147.84萬元、37117.17萬元和9192.18萬元。此外,江河紙業還向實控人及其家屬、職工拆借資金。報告期內,江河紙業存在與實際控制人及其親屬、職工及其親屬簽署《借款協議》,向職工(包括實際控制人及其親屬等關聯方)借款的情形,2018年末、2019年末公司借款本金余額分別為13664.76萬元、14529.18萬元。

江河紙業以職工個人名義開立了一張工商銀行準貸記卡,該個人卡主要用于日常經營中員工費用報銷、款項收支等。2018年度、2019年度、2020年度,公司經過該個人卡收款金額分別為931.24萬元、545.12萬元、703.35萬元,經過該個人卡付款金額分別為952.33萬元、542.17萬元和730.32萬元。

一私募基金未成立便簽協議增資

高負債率下,江河紙業在IPO前多次增資,2020年9-12月尤為頻繁,3個月內密集增資了五次,新增8名股東。其中一私募基金尚未成立、備案,就先與江河紙業簽訂協議并增資,且對賭承諾需在2022年12月31日前獲得IPO審批。

2020年11月,江河紙業第三次增資。2020年11月13日,江河紙業召開股東大會,審議同意:公司進行增資擴股,將公司的總股本由9745萬股增加至10134萬股。此次增資增資方為河南豫博、江歌合伙、江聚合伙;同意修改公司《章程》。

同日,江河紙業各股東與增資方河南豫博、江歌合伙、江聚合伙簽訂《增資協議》,協議約定:本次增資新增注冊資本389萬元,其中,河南豫博新增注冊資本132萬元,江歌合伙新增注冊資本136.125萬元,江聚合伙新增注冊資本120.875萬元,增資價格經各方協商確定按投前估值26億元確定,即26.68元/股。

根據江河紙業實際控制人姜博恩、曾云與股東河南豫博的基金管理人廣州豫博簽署的《投資框架協議》,在符合一定條件下,廣州豫博有權要求江河紙業的實際控制人姜博恩、曾云以人民幣現金方式或其接受的其他方式回購河南豫博所持有的江河紙業的全部或部分股份;同時協議也約定,在符合一定條件下,江河紙業實際控制人姜博恩、曾云有權回購河南豫博所持江河紙業全部股份。

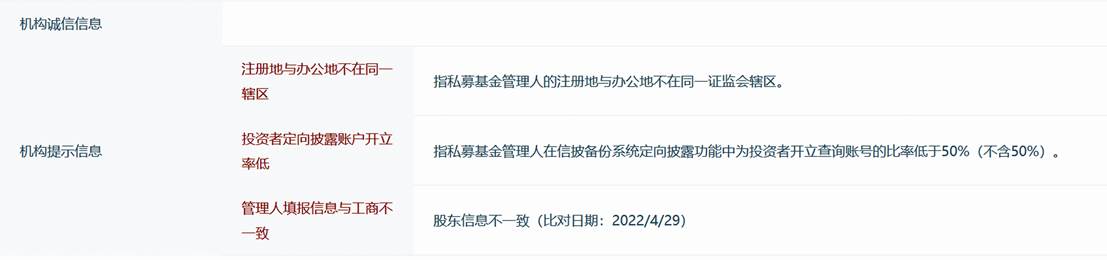

查詢發現,河南豫博(全稱河南豫博智能裝備科創中心(有限合伙))成立于2020年11月16日,基金備案時間為2020年11月19日(見圖二),基金編號SNF366。且該基金注冊地與辦公地不在同一轄區、投資者定向披露賬戶開立率低、管理人填報信息與工商不一致(見圖三)。

圖二:河南豫博成立及備案時間

圖三:河南豫博提示信息

根據招股書,2020年10月16日,廣州豫博(乙方)與江河紙業(甲方)、姜博恩和曾云(丙方)簽署《投資框架協議》,并約定了以下對賭條款:“4、回購條款(1)若出現下列情形之一時,乙方有權要求丙方以人民幣現金方式或乙方接受的其他方式回購乙方所持甲方的全部或部分股份;①甲方未能在2022年12月31日前獲得IPO的審批;②甲方的核心業務和管理團隊發生重大變化;③自2020年1月1日至2022年12月31日,甲方任一年度出現虧損;④甲方被托管或進入清算程序。如上述任何一種情況出現,乙方有權要求丙方在收到乙方書面通知的3個月內以年化8%的利率回購乙方所持甲方全部或部分股份……(2)如甲方上市申請在2022年12月31日前未獲證監會批準或注冊,丙方有權以年化8%的利率回購乙方所持甲方全部股份,乙方在收到丙方書面通知的3個月內,應無條件將其持有的甲方全部股份按照本協議約定的價格轉讓給丙方或其指定的第三方,并協助辦理相關工商登記手續。”

若江河紙業未能在2022年12月31日之前獲得IPO的審批,一次性回購投資方股權的壓力可想而知。那么,為何河南豫博尚未成立、備案,就先與江河紙業簽訂協議并增資?對賭協議對江河紙業控制權及穩定經營有無不利影響?

就上述疑問,《大眾證券報》明鏡財經工作室此前致函江河紙業,公司在回復中解釋為:“《投資框架協議》由公司實際控制人姜博恩、曾云與河南豫博的基金管理人廣州豫博投資管理有限公司簽訂。如果《投資框架協議》約定的股權回購條件成就,對賭條款的履行可能導致實際控制人持有發行人的股份進一步提高,不存在可能導致公司控制權變化的約定;投資協議及相關對賭條款不存在嚴重影響發行人持續經營能力或者其他嚴重影響投資者權益的情形。” 記者 程述

- 免責聲明:本文內容與數據僅供參考,不構成投資建議。據此操作,風險自擔。

- 版權聲明:凡文章來源為“大眾證券報”的稿件,均為大眾證券報獨家版權所有,未經許可不得轉載或鏡像;授權轉載必須注明來源為“大眾證券報”。

- 廣告/合作熱線:025-86256149

- 舉報/服務熱線:025-86256144