IPO前分紅近兩億元 已坐享利息凈收入的恒邦能源想募資還錢

上市前分紅近兩億元,再IPO募資3.95億元的一家企業,上市意圖是什么?

四川恒邦能源股份有限公司(下稱“恒邦能源”)原計劃通過IPO募資3.95億元,擬用于峨眉山市天然氣利用工程、犍為縣天然氣利用工程及償還銀行貸款,其中償還貸款擬使用7600萬元。

引人關注的是,恒邦能源短期借款及長期借款已為0。《大眾證券報》記者發現,恒邦能源2022年及2023年上半年各期末,短期借款及一年內到期的非流動負債余額均已為0。而恒邦能源自稱資產負債率較高,還多年大額分紅,2018—2020年連續三年大額分紅共計1.94億元。此外,恒邦能源持股99.27%的子公司2020年兩次分紅合計1.1億元。以此估算,恒邦能源及子公司累計分紅約3億元,占3.95億元募資額的77%左右,公司募投項目必要性、合理性令人矚目。

擬募資7600萬元還銀行借款

償還銀行貸款項目是恒邦能源IPO募投項目之一。公司計劃使用募集資金7600萬元用于償還銀行借款,恒邦能源表示“募集資金償還銀行借款以改善公司資本結構、降低財務風險、減少利息支出和提高公司盈利水平”。

對于使用募集資金7600萬元用于償還銀行借款對公司財務狀況及經營成果的影響,恒邦能源在招股書中表示主要有三方面:“①降低資產負債率,改善資本結構。目前,公司現有融資渠道相對單一,主要依靠銀行借款補充流動資金,滿足日常生產經營資金需求。與同行業可比上市公司相比,公司的資產負債率較高……公司使用募集資金償還銀行借款,減少銀行借款比例,降低公司資產負債率,能夠有效地改善公司資本結構,增強公司資金實力,減輕公司還款壓力,降低公司財務風險,為企業后續發展提供有力的資金保障,有助于企業長期健康發展。

“②降低利息支出,提高公司盈利能力。報告期內,隨著公司償還部分銀行借款,利息支出占息稅折舊攤銷前利潤的比例下降為1.98%。本次募集資金償還部分銀行貸款,可縮小公司負債規模,減少利息支出,提升公司盈利水平。

“③降低資產負債率有利于提升公司發展潛力。隨著公司業務持續的擴張,銀行借款仍為公司未來主要的資金渠道之一,過高的資產負債率將會限制公司未來向銀行借款的能力,減弱公司進一步舉債的空間。公司通過償還部分銀行借款,將提高其未來的舉債能力,進一步增強公司發展潛力。因此,公司利用募集資金償還部分銀行貸款,一方面改善公司財務狀況,降低負債比率,提高償債能力;另一方面減少財務費用,提高企業效益,實現股東利益最大化。”

短期長期借款為0

甚至出現利息凈收入

但截至2023年上半年底,恒邦能源短期借款及一年內到期的非流動負債余額已為0,長期借款也為0。

招股書數據顯示,2020—2022年及2023年上半年各期末,恒邦能源“短期借款及一年內到期的非流動負債合計余額分別為4673.10萬元、5910.26萬元、0元和0元,流動比率分別為0.95倍、0.74倍、1.92倍和2.70倍,速動比率分別為0.90倍、0.71倍、1.85倍和2.62倍,母公司資產負債率分別為61.92%、55.03%、50.39%和48.82%。”

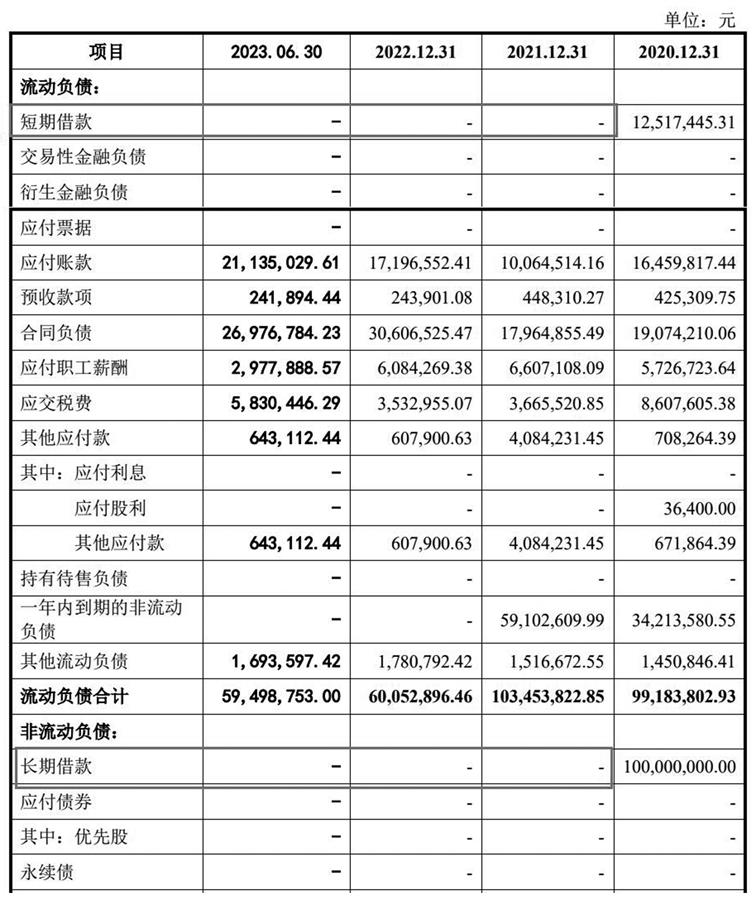

不僅短期借款為0,恒邦能源2021年到2023年上半年各期末長期借款也為0(見圖一),報告期內只有2020年底長期借款為1億元。

圖一:恒邦能源合并資產負債表部分截圖

恒邦能源在招股書中明確提示了償債風險和流動性風險,稱“2020年至2021年,公司主要通過銀行借款進行融資,銀行借款金額較高,流動比率、速動比率低于同行業可比公司均值,資產負債率高于同行業可比公司均值。如果客戶延長付款期限,或受限于融資渠道而不能及時進行融資,公司將面臨一定償債風險和流動性風險。”

從借款具體內容看,恒邦能源分別向中國工商銀行犍為支行、中國工商銀行峨眉山支行借款13800萬元、9000萬元,均是并購借款,借款余額為2850萬元、2250萬元;向成都銀行股份有限公司樂山分行借款5000萬元,借款余額為2500萬元,用途為補充流動資金。

不過,招股書顯示,恒邦能源報告期內2020年至2023年上半年的財務費用分別為744.71萬元、514.58萬元、146.15萬元和-25.60萬元,2020—2022年基本為利息支出,而2023年上半年財務費用為負的原因是利息收入45萬多元,超過了同期區區不足16萬元的利息支出,導致通常為支出項目的財務費用變身收入項目(見圖二)。

圖二:恒邦能源招股書財務費用截圖

梳理可見,利息支出為主的公司財務費用不斷下降,到2023年上半年甚至開始坐享利息凈收入。事實上,公司對于2021年來財務費用大幅下降也解釋稱,主要系歸還銀行借款導致銀行借款利息支出減少。

而且,公司2022年起每年1億元左右(2023年上半年超過5000萬元,簡單年化后約為1億元)的經營性現金流凈額,以及2022年、2023年上半年分別超過6400萬元、1.10億元的期末現金及現金等價物余額,足以輕松覆蓋此前每年幾百萬元的利息支出,何況2023年上半年公司還坐享近30萬元的利息凈收入。

IPO前曾多年大額分紅

盡管自稱“資產負債率較高”,恒邦能源已持續多年大額分紅。2018—2020年,公司現金分紅分別為4700萬元、4700萬元、1億元。從持股比例來看,彭本平家族合計持有恒邦能源近80%的股份,成為分紅最大受益方。

結合凈利潤來看,上述三年凈利潤大部分分紅給了彭本平家族。2018—2022年,恒邦能源營收分別約為2.60億元、2.84億元、2.84億元、3.10億元、3.37億元;凈利潤分別約為4740.61萬元、6863.84萬元、6826.08萬元、7216.84萬元、7037.80萬元。

此外,報告期內,恒邦能源子公司峨眉山市燃氣有限責任公司(下稱“峨眉燃氣”)也進行了大額分紅,僅在2020年就實施了兩次分紅。2020年2月26日,峨眉燃氣召開股東會作出決議,按公司股東的持股比例,派發現金股利1億元;2020年4月股東會作出決議,按公司股東的持股比例,派發現金股利1000萬元。

對于子公司2020年的分紅,恒邦能源2021年招股書中并未披露,直到2023年6月更新的招股書中才披露。需要指出的是,恒邦能源持有峨眉燃氣99.64%股權,結合彭本平家族合計持有恒邦能源近80%的股份,彭本平家族依然是峨眉燃氣分紅的最大受益方。

值得一提的是,恒邦能源大股東彭本平、彭本剛控制多家房地產企業。實際控制人彭本平控制的其它企業超過30家,其中大量企業經營房地產業務,如四川恒邦房地產開發有限公司、四川恒邦天府置業有限公司(見圖三、四);恒邦能源關聯方數量超過80家,絕大多數由彭本剛控制且其中大量企業經營房地產業務。

圖三:四川恒邦房地產開發有限公司企查查基本信息

圖四:四川恒邦天府置業有限公司企查查基本信息

此外,恒邦能源報告期內還存在關聯方資金拆借的問題。2019年,恒邦能源向關聯方四川恒邦雙林實業集團有限公司拆出資金5050萬元,主要是后者流動性需要,公司根據其占用的本金按8%的利率按日計提資金占用利息共計275.83萬元。

恒邦能源2019年還向關聯方四川恒邦天府置業有限公司拆出資金1750萬元,主要是后者流動性需要,公司根據其占用的本金按8%的利率按日計提資金占用利息共計134.28萬元。

2019年,公司也向關聯方四川恒邦房地產開發有限公司拆出資金3300萬元,2020年又拆出資金2000萬元,合計5300萬元。

那么,恒邦能源銀行借款資金使用是否合規?結合彭本平、彭本剛控制多家房地產企業,實際控制人及包括彭本剛在內的一致行動人是否可能使用其轉讓、質押發行人股票所得資金投向房地產業務,恒邦能源募集資金是否可能流向房地產業務,是否存在其它利用恒邦能源及其股票獲得資金并投向房地產業務的可能,恒邦能源及其股東是否有相應防控措施?

從報告期內業績看,恒邦能源盈利情況較好,減少向股東支付現金股利自然會對降低資產負債率有幫助,那么,公司一方面連續多年向股東大額分紅,又一方面IPO擬使用募集資金用于償還借款的原因是什么,二者是否矛盾?IPO公司上市前大手筆分紅的原因是什么?分紅資金又是否最終流向實控人旗下房地產業務?

恒邦能源在招股書中稱“資產負債率高于同行業可比公司均值”,但截至2023年上半年底,公司負債基本為經營性負債,有息負債實際為0(結合短期、長期借款及財務費用),而同行業可比公司基本不存在有息負債為0的情況,招股書所稱“資產負債率高于同行業可比公司均值”是否客觀、真實?公司是否通過提高經營性負債故意做高負債率?基于有息負債實際為0,為何公司打算募集資金用于償還借款以“降低利息支出”“降低資產負債率”“改善資本結構”,IPO使用募集資金償還借款的必要性、合理性如何?

就上述疑問,《大眾證券報》此前通過電郵致函恒邦能源,截至發稿未收到相關回復。此后,恒邦能源主動撤回申報材料,終止IPO。 記者 何玉曉

- 免責聲明:本文內容與數據僅供參考,不構成投資建議。據此操作,風險自擔。

- 版權聲明:凡文章來源為“大眾證券報”的稿件,均為大眾證券報獨家版權所有,未經許可不得轉載或鏡像;授權轉載必須注明來源為“大眾證券報”。

- 廣告/合作熱線:025-86256149

- 舉報/服務熱線:025-86256144